서울시내 아파트, 단독 및 다가구 주택 등의 모습. 연합뉴스

우선 1세대 1주택자 장기보유특별공제부터 알아보자. 2년 거주 여부에 따라 공제율이 달라진다. 첫째, 2년 거주요건을 채우지 못한 경우에는 일반 장기보유특별공제를 적용받는다. 보유기간 3년일 때 6%에서 출발해 1년 증가할 때마다 2%씩 추가돼 15년 이상이면 최고 30%다.

둘째, 2년 거주요건을 충족한 경우에는 높은 장기보유특별공제가 적용된다. 보유기간 3년일 때 12%에서 출발해 1년 증가할 때마다 4%씩 추가돼 최고 40%다. .

여기에 거주기간에 따른 장기보유특별공제를 추가로 인정받는다. 거주기간에 따른 장기보유특별공제는 보유기간이 3년 이상으로서 거주기간이 2년 이상일 때만 계산할 수 있다. 거주기간 2년 미만이 0%이고 거주기간 2년일 때 8%에서 출발해 1년 증가할 때마다 매년 4%씩 추가돼 최고 40%다.

따라서 보유기간별 최고 한도 40%와 거주기간별 최고 40%를 합치면 최대 80%까지 장기보유특별공제를 적용받을 수 있다.

거주기간 따라 장기보유특별공제 최고 30~80%

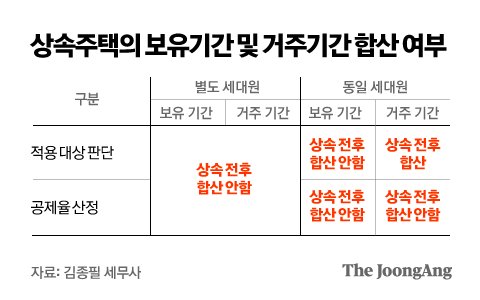

상속주택의 보유기간은 별도 세대원인지 동일 세대원인지 아닌지를 가리지 않고 적용 대상 판단이나 공제율 산정 시 때 상속 전후 보유기간을 합산하지 않는다. 따라서 상속 개시일부터 양도일까지의 보유기간이 3년 이상이어야 장기보유특별공제를 적용받을 수 있다.

거주기간은 동일 세대원으로부터 상속받은 경우로서 높은 장기보유특별공제 적용대상인지를 판단할 때만 상속 전과 상속 후의 거주기간을 합산한다. 동일세대원으로부터 상속받은 경우라도 장기보유특별공제율을 실제 산정할 때는 상속 전 거주기간은 제외되고 상속 후 거주한 기간에 대해서만 공제율을 산정할 수 있다.

그래픽=박경민 기자 minn@joongang.co.kr

따라서 보유기간별 거주기간별 각각 연 4%를 적용할 수 있는 대상이 된다. 하지만 상속 개시일 이후 실제로 거주한 기간이 없으므로 실제 거주한 기간에 대한 장기보유특별공제율을 추가 적용받을 수는 없다. 즉 상속개시 후 보유기간 10년에 대해 연 4%씩 40%를 장기보유특별공제율로 적용받을 수 있으나 실제 거주한 기간이 없으므로 거주기간에 대한 장기보유특별공제율은 0%가 된다. 보유기간과 거주기간에 대한 장기보유특별공제율을 합하면 총 40%가 된다.

별도 세대원은 상속 전후 합산 안해

만약 위 사례에서 별도 세대원으로부터 상속받은 주택이라고 가정을 바꾸어보자. 상속 전후 거주기간이 합산되지 않으므로 높은 장기보유특별공제를 적용받으려면 상속 개시일 이후 거주기간이 2년 이상이어야 한다.

하지만 사례에서는 상속 개시일 이후 거주기간이 없으므로 일반 장기보유특별공제대상이 된다. 따라서 연 2%씩 10년의 보유기간에 대해 20%의 장기보유특별공제율을 적용받을 수 있다. 높은 장기보유특별공제를 적용받기 위해 2년 거주기간을 채워야 할까. 절세되는 금액을 계산해보고 기회비용을 고려해 결정해야 한다.

김종필 세무사

그래픽=박경민 기자 minn@joongang.co.kr

김종필 세무사는...

세무사 김종필은 재산과 관련한 세금컨설팅을 전문분야로 하고 있다.

27년간 세무경험을 바탕으로 고객의 재산과 관련한 심도있는 세금분석을 하여 고객에게 최적의 절세안을 제시하고 있다.

강의나 기고를 통하여 세금을 쉽게 알리려는 활동도 하고 있다.

![[팩플] 설계도도 없는 퓨리오사에 돈부터 쐈다…네이버가 떡잎 고르는 법](https://pds.joongang.co.kr/news/component/htmlphoto_mmdata/202505/13/f1cbc991-2862-43ae-8edb-95590326c8cf.jpg.thumb.jpg/_dc_184x114x184_/)

![[단독] 호반그룹, 한진칼 지분 더 산다...경영 참여 포석](https://pds.joongang.co.kr/news/component/htmlphoto_mmdata/202505/13/f8ffe118-cb70-4bf9-b61a-985e128c7e7e.jpg.thumb.jpg/_dc_184x114x184_/)